家族信託への相続税・贈与税の課税事例について

はじめに

今回は「第3回 家族信託の税務上の取扱いについて」を補足説明する形で課税事例を見ていきます。

参考までに、これまでの家族信託に関する解説をご覧下さい。

第1回

第2回

第3回

===========目次==========

1 家族信託への相続税等課税の概要

1)相続税等の基本的考え方

2)家族信託への課税パターン

2 家族信託への課税パターン

1)信託の効力が生じた時の課税

2)新たに受益者等が存在した時の課税

3)一部の受益者等が存在しなくなった時の課税

4)受益者等が存在する信託が終了した時の課税

======================

1.家族信託への相続税等課税の概要

1)相続税等の基本的考え方

相続税法9条では、対価を支払わずに、または著しく低い価額で利益を受けた場合は、利益を

受けた者が利益を与えた者より贈与(遺言により利益を受けた場合には遺贈)により取得

したものとして、贈与税又は相続税(以下、「相続税等」)が課税されます。

2)家族信託への課税パターン

この相続税法9条を受けて、相続税法9条の2 第1項から4項において4つの課税関係が規定

されています。第3回「家族信託の税務上の取扱いについて」において、相続税等は受益者に課税

されると説明しました。

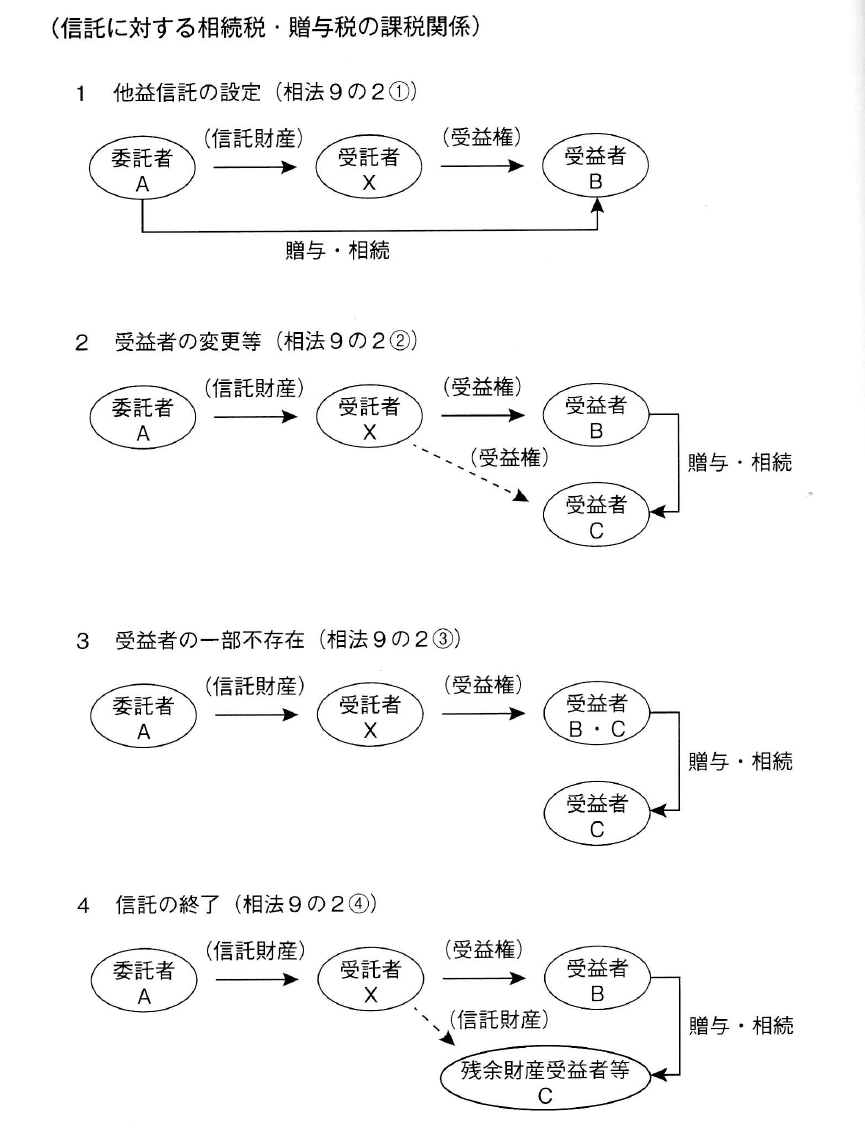

下記(信託に対する相続税・贈与税の課税関係)は国税庁が「相続税法基本通達9の2-1

受益者としての権利を現に有するもの」として、4つの課税関係を図解したものです。

いずれも「他益信託」で「適正な対価を負担しない」ことを前提にしています。

2. 家族信託への課税パターン

1)信託の効力が生じた時の課税(相続税法9条の2 第1項)

課税関係1では、信託の効力が生じた時に委託者Aから受益者Bに対して相続税等が課税

されます。但し、受益者もAであれば自益信託として原則、相続税等は非課税になります(注)。

(注)自益信託では原則受益者への相続税等は非課税ですが、課税になるケースがあるので要注意

です。即ち税務上の「みなし受益者」に該当する当事者へ課税されるケースです。

(因みに相続税法では、「みなし受益者」を特定委託者と定義し、「受益者として権利を現に

有する者」と「特定委託者」を合わせて「受益者等」と定義して相続税等の課税対象にして

います。)

みなし受益者とされる要件は、①信託契約の変更権を有し、②信託財産の給付を受ける者が

該当します。

例えば、課税関係1の事例で、受託者の長男が信託契約の変更権を有し、将来、信託財産の

給付を受ける契約になっていれば、受託者長男にみなし受益者として相続税等が課税される

ことになります。税法では、信託契約を支配する者を受益者と「みなす」訳です。

① の変更権が信託目的に従った軽微なものに限定されるのであれば、税務上は受益者と

みなさない規定がありますので(相続税法9条の2 第5項)、通常の自益信託契約では、

この限定された契約変更しか認めない規定にする必要があります。

2)新たに受益者等が存在した時の課税(相続税法9条の2 第2項)

課税関係2では、新たにCという受益者が存在することになった場合、Cが前の受益者Bから

贈与または遺贈により受益権を取得したものとして相続税等が課税されることになります。

なお、「新たに信託の受益者等が存在することになった場合」には、以下のケースも含まれます。

(相続税法基本通達9の2-3 )

・受益者B→受益者Bに受益者Cが加わる場合(BとCが併存する)

・受益者がBとCが併存していて、その受益権割合が当初【B:50%、C:50%】から

【B:30%、C:70%】のように変更された場合

3)一部の受益者等が存在しなくなった時の課税(相続税法9条の2 第3項)

課税関係3では、既存の受益者がBとC二人が存在していたがBが存在しなくなり、CがBから

受益権を受けることになった時は、CはBから贈与または遺贈により取得したものとして相続税等

が課税されることになります。

4)受益者等が存在する信託が終了した時の課税(相続税法9条の2 第4項)

課税関係4では、受益者等が存在する信託が終了した場合、残余財産受益者等CはBから贈与

または遺贈により取得したものとして相続税等が課税されることになります。